中国银行:用庖丁科技智能文档审核平台,助推金融数字化转型

中国银行始终以业务发展为导向,持续探索以金融科技为核心的数字化路径。引入庖丁科技的智能文档审核平台后,中国银行大幅提升了工作效率,有效保障了信息披露文件的准确性、完整性、及时性。

| 184万+ | 151项 | 15小时/篇 |

|---|---|---|

| 总文档审核数据点 | 监管合规审查条款 | 缩短文档审核工作时间 |

| 痛点 1: 监管规则响应滞后 | 庖丁解决方案 1: AI 智能跟踪监管动态 |

|---|---|

| 监管规则是动态调整的,传递和应用存在时间差,难以做到及时、全面地响应。 | AI 紧密跟踪监管动态,分析建模,构建文档问题检测体系。 |

| 痛点 2: 工作量大,标准不一 | 庖丁解决方案 2: AI 审核平台,全面复核 |

|---|---|

| 投行业务中涉及大量信息披露文件,人工审核依赖经验,缺乏统一标准。 | 用系统性的机器计算替代人工,避免了人为疏忽,统一审核标准。 |

| 痛点 3: 业务数据零散 | 庖丁解决方案 3: 提取数据 |

|---|---|

| 海量的业务数据散落在各类文档中,文档间的数据缺乏一致性检查。 | 将各类文件中的零散信息转换为结构化数据,使数据准确高效地流转分享。 |

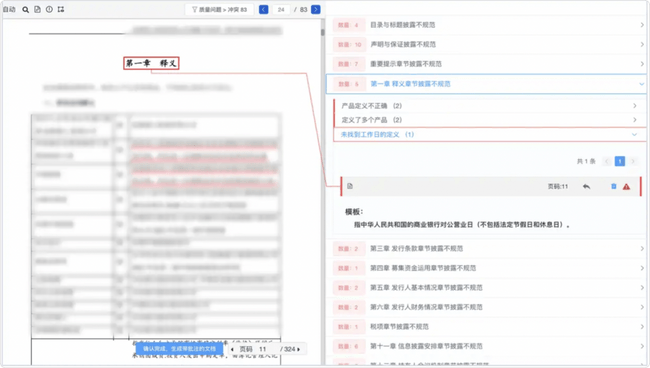

智能跟踪监管动态,提升信息披露质量

中国银行应用庖丁科技的智能文档审核平台 AutoDoc,紧密跟踪监管动态,运用 AI 技术对投行业务相关规范标准进行分析与建模,构建基于申报文档的问题检测体系,提高审核效率、减少错误发生。

银行利用云计算、大数据、人工智能等新技术提升全面风险管理能力,可以履行勤勉尽责职责,落实监管要求,实现合规经营,加强全面风险管控,推动风险防控体系建设。

AI 审核文档,系统性纠错

当前,大部分银行的文档审核方式采用“头痛医头,脚痛医脚”的重点筛查模式,较为依赖经验,缺乏统一标准,亟须建立科学有效的文档审核体系。

引入庖丁科技文档智能审核系统 AutoDoc 后,全面复核的审核模式成效显著。一是提高了及时性:在以往,财务数据和审核规则需要多人耗费大量的时间和精力进行核实、比对,而现在可以将时间压缩至不足一小时。二是提升了准确性:用系统性的机器计算替代人工,避免了人为疏忽而导致的错误与遗漏。三是建立了标准化:不同的工作人员的审核思路、方法存在较大差异,体系化的文档审核模式,建立了统一规范的审核标准,从多个维度提升了工作效率。

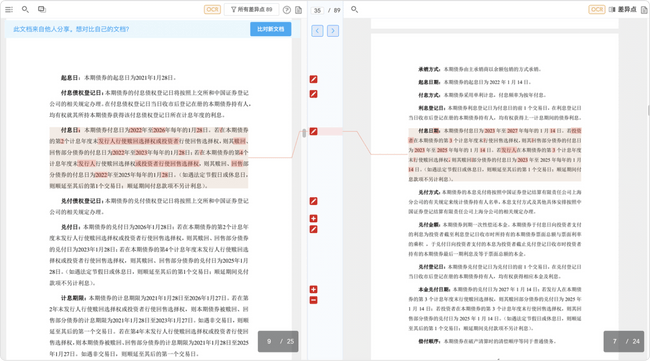

汇集业务数据,加强数据能力建设

在传统模式下,海量的业务数据散落在各类文档中,没有经过统一的管理和整合。经过频繁的数据“搬家”,数据的一致性和准确性难以保证,无法有效支持业务决策。

因此,中国银行积极探索新的数据管理模式,结合庖丁科技的底层技术,将散落在表格、文本等半结构化或非结构化的数据转换为结构化数据,使数据得以准确、高效的流转、分享,加强数据能力建设,并发挥了数据的价值。通过对业务数据进行更高效、准确的汇集分析与挖掘,中国银行的经营质量得到了有效提升。

智能审核,助力金融数字化转型

目前,中国银行文档智能审核应用已在总行、分行进行了试点,使用行内智能文档审核平台即能实现文档的智能化审核,项目的有效识别率已达到预期。接下来中国银行将与庖丁科技紧密合作,将数据资产作为关键的生产要素,并发挥出对业务的乘数倍增作用,持续探索以金融科技为核心的数字化路径。